今回ご説明するファクタリングとは、取引先が倒産した時、売掛債権(売掛金・受取手形)をファクタリング会社が買い取る、または保証する仕組みのことをいいます。

そのため、今注目されている取引先信用保険と性質が似ています。

しかし、ファクタリングには、取引先信用保険とは異なり様々な保証内容の違いがあり、法人によってはファクタリングを優先的に利用するべきケースもあります。

今回の記事では、ファクタリングの仕組み、種類、取引先信用保険との違いについて、とりあげていきます。

ファンタリングについて3つのポイント

・取引先に知られることなくファクタリングをかけることも可能ですが、手数料が高くなる傾向です。

・ファクタリングは、短期のキャッシュフローを改善するには良い手段ですが、返済義務がある点が特徴です。

・闇金業者などがファクタリングを取り扱っているケースもありますので、契約内容などに注意しましょう。

取信保険Timesでは、国内主要取引信用保険を比較・見積もり。取引信用保険選びをされる際はお気軽にお見積り依頼をいただければ幸いです。

取引信用保険選びをされる際はお気軽にお見積り依頼をいただければ幸いです。

\ 30秒で見積もり依頼 /

無料 メールで見積もり

取信保険Timesでは、国内主要取引信用保険を比較・見積もり。取引信用保険選びをされる際はお気軽にお見積り依頼をいただければ幸いです。

取引信用保険選びをされる際はお気軽にお見積り依頼をいただければ幸いです。

最短“即日”見積もり

そもそも、ファクタリングって何?

ファクタリングとはファクタリング会社が企業の取引先の売掛金を買い取り、あるいは保証することで企業に資金供給をすることです。

簡単にいうと、「手数料を払うことによって売掛金をベースに早めに現金を得て、売掛金が回収できた際にファクタリング会社に返済する」というものです。

売掛金を担保に先に資金を得られる反面、返済義務がある点がポイントでしょう。

日本の場合、メガバンクの子会社等がファクタリング会社を設立していることが多いです。ファクタリングの仕組みは大きく2つに分かれます。

買取ファクタリングとは?

買取ファクタリングは、売掛金を早期に現金化したい場合に利用されるファクタリングです。

売掛債権をファクタリング会社に売却することで、債権価格分から手数料を支払った残額を現金で回収するというスキームです。

こちら、中小企業でも審査に通りやすいメリットがあるため、利用されている件数も多いものです。

保証ファクタリングとは?

保証ファクタリングとは、信用力について不安のある会社との売掛債権を対象に保証料を支払うことで未回収リスクを回避するというものです。

取引先の倒産によって売掛債権を回収できなくなった場合、保証会社が売掛債権の全部もしくは一部を補償金として支払ってくれる仕組みです。

一般的に中小企業で使われれいるのは買取ファクタリングですので、以下買取ファクタリングについて詳細説明させていただきます。

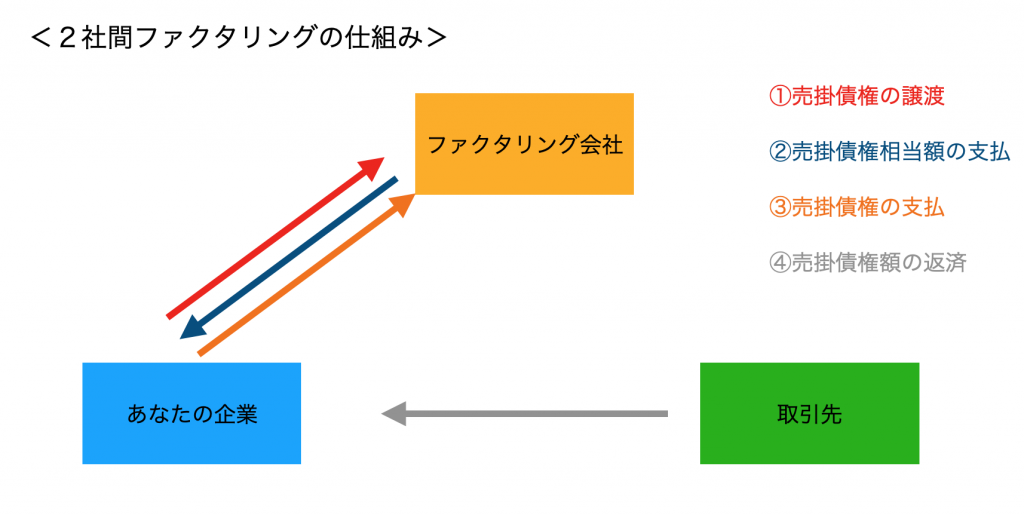

ファクタリングの仕組み:2社間ファクタリング

ファクタリングの仕組みには、大きく2種類ございます。

・2社間ファクタリング

・3社間ファクタリング

それぞれメリットデメリットがございますので、是非ご理解いただければと思います。

2社間ファクタリングとは、主に、自社とファクタリング会社との2社間でファクタリング契約を行います。

そのため、取引先を介することなく契約手続きを行うことができます。

2社間ファクタリングのメリット

取引先に知られる可能性が低い

2社間ファクタリングの場合、取引先に対して手続きを行うことがないため、取引先にファクタリング契約を行ったといった事実を知られずに済みます。

早期現金化が可能

2社間ファクタリングの特徴として、早期に現金化することが可能です。

ファクタリング会社によっては即日現金化のところもございます。

どの規模の企業にしろ、相応の現金を保有しておく事は非常に重要な事でございます。

そのため、ファクタリングのように早期に現金化できる事は、企業にとって大きなメリットと言えるでしょう。

比較的審査に通りやすい

現在のファクタリング業界では、中小の大手だけでなく中小のファクタリング会社も多く存在しているため、比較的審査に通りやすいと言えます。

2社間ファクタリングのデメリット

手数料が3社間と比べて高い

この後説明いたします、3社間取引と比較して、手数料が高くなります。

また、ファクタリングの場合他の融資方法と比較しても手数料が高いため、利用する際はよく検討する必要がございます。

中小ファクタリング会社を利用する必要がある

大手ファクタリング会社は2社間ファクタリングを提供していないことが多いため、中小ファクタリング会社を主に利用することになります。

2社間ファクタリング利用の手順

申込み

ファクタリング申込を行います。基本的に対面、電話、郵送等でやりとりすることが多いです。

審査

ファクタリング会社が審査を行います。ここでポイントとなるのは、審査の対象は企業(ファクタリング契約者)だけでなく取引先も審査対象となることです。

ファクタリング会社からすれば、売掛債権をいかに回収可能かを知りたいわけですから取引先を審査する事は当然のことです。

そのため、いくら企業(ファクタリング契約者)の業績や信用情報が健全であったとしても取引先の信用情報が良くなければ申込みを引き受けできない場合がございます。

契約成立

審査を通過すると契約手続きに進み、契約成立です。

入金

ファクタリング会社から指定した売掛債権分相応の現金が入金されます。

取引先から売掛債権回収

企業(ファクタリング契約者)から売掛債権を回収してファクタリング会社に返済します。

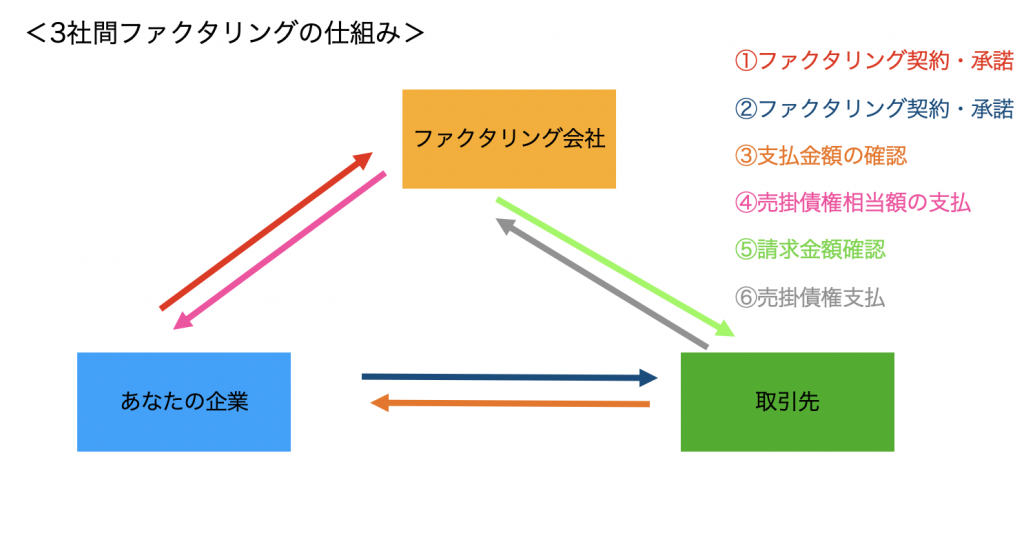

ファクタリングの仕組み:3社間ファクタリング

3社間ファクタリングとは、ファクタリング会社が企業(ファクタリング契約者)と取引先双方と関わることになりますので、2社間とは形態が異なります。

3社間ファクタリングのメリット

手数料が2社間と比較して割安

契約する際の手数料が2社間ファクタリングと比較して割安であることが特徴です。

取引先に明確に知らせることになる

3社間ファクタリングを契約する際、契約前に取引先の承諾が必要なため、取引先の知られるかどうかの心配が初めからないためある意味メリットと言えるでしょう。

売上債権の回収業務を軽減することができる

3社間ファクタリングの場合は、売掛債権の支払いは直接取引先がファクタリング会社に支払うことになりますので、売掛金回収の手間を省くことができます。

もしファクタリングを契約せず取引先が倒産した場合、売掛債権を回収する事は業務上非常に時間を費やすことになります。

それに、売掛債権を思ったより回収できない可能性もあります。

ファクタリングを利用することで、売掛債権の回収はファクタリング会社が行うので、売掛債権回収の時間を削減し、新たな取引先の開拓に時間を当てることもできます。

3社間ファクタリングのデメリット

取引先の承諾が必要

3社間ファクタリングの場合は必ず取引先の承諾が必要になります。

そのため、取引先によっては、契約を断られる場合や、承諾を得るのに時間がかかる可能性がございます。

3社間ファクタリングの手続き方法

取引先への打診と承諾

まずは、取引先への打診を行い承諾を得ることが必要です。

申込み

取引先に承諾を得ることができれば、ファクタリング申込みを行います。

基本的に対面、電話、郵送等でやりとりすることが多いです。

見積もり、資料請求も可能ですので是非お試しいただければと思います。

審査

ファクタリング会社が、審査を行います。

契約成立

審査が通過すれば契約手続きに進みます。ここで取引先の印鑑が必要になります。

入金

ファクタリング会社から、指定した売掛債権分相応の現金が入金されます。

売掛金の回収

ファクタリング会社が直接取引先に対して売掛債権の回収業務を行います。

ファクタリングのメリット

2社ファクタリング・3社ファクタリングどちらにも共通するメリットを紹介します。

信用情報に悪影響がない

ファクタリングは銀行融資やカードローンと異なり、信用情報に影響する事はありません。

そのため今後、金融機関から融資を検討されている企業からすると、大きなメリットと言えるでしょう。

担保・保証人なしで利用可能

ファクタリングは、担保や保証人が不要で利用できます。

ファクタリングはあくまで売掛金を現金化し資金を調達する仕組みですので、金融機関の融資のように担保や保証人は必要ございません。

任意の取引先を設定することができる

ファクタリングは、取引先信用保険と異なり、任意に保証する取引先を設定することができます。

そのため、経営が不安定な取引先のみを指定して保証することも可能です。

企業の意向に沿った対策になる事は大きなメリットと言えるでしょう。

補填割合が100%

ファクタリングは取引先信用保険と異なり、補填割合が100%です。

一方、取引先信用保険は保険会社や、審査結果にも寄りますが、大体80%〜90%を保証されます。

そのため、確実性があり、より多くの現金化が期待できます。

ファクタリングのデメリット

2社ファクタリング・3社ファクタリングどちらにも共通するデメリットを紹介します。

個人事業主の場合審査が通りにくい

個人事業主が取引先の場合、審査が通らないことが多いです。(信憑性、安全性の観点から)

掛け金(手数料)が割高

ファクタリングは、取引先信用保険、または他の融資方法と違い、買取する際・保証契約する際の手数料が比較的割高です。

そのため、取引先信用保険・ファクタリングをそれぞれ全取引先に対して加入した場合、ファクタリングの方が手数料が高い傾向にあります。

ファクタリング利用を行うべき会社

では、ファクタリングはどのような時に行うべきでしょうか。

以下にまとめましたのでご確認いただければと思います。

ファクタリングを利用する基準

・信用情報が良くない企業

・担保する土地がない企業

・金融機関の信用情報が気になる企業

上記に述べたように、ファクタリングは信用情報があまり良くなくても申込みが可能です。

そのため金融機関からの信用情報が現時点で悪く融資を断られた場合、あるいは、今後融資を行うための担保等がない場合にファクタリングを利用すべきだと言えます。

そのため、緊急時以外にファクタリングを利用する事はあまりお勧めしません。

また、ファクタリングが会社には闇金業社も存在しているため、ご利用の際は、以下の内容の確認は確実に行うようにしてください。

- 契約内容、手数料の確認

- 会社の所在地・代表者の確認

- 担保や保証人を要求されているかどうか

まとめ

ファクタリング手数料がかかる分、売上自体ははもともと想定していた金額よりは悪化してしまいますが、短期的なキャッシュフロー改善を目的とするのであれば良い手段です。

コロナ危機の中、キャッシュフロー改善のためにファクタリングを利用する、取引先の倒産リスクを防止するために取引信用保険を活用するなどのケースが出てくるかと思います。

弊社でも、企業のキャッシュフロー改善を目的としたご相談をお受けしておりますので、ぜひご相談いただければ幸いです。

本コンテンツは情報の提供を目的としており、保険加入その他の行動を勧誘する目的で、作成したものではありません。保険商品のご検討にあたっては、「契約概要」「注意喚起情報」「ご契約のしおり」「約款」などを必ずご覧ください。

本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。