- フリーランスが病気で働けなくなったら、収入はどうなる?

- 就業不能保険と所得補償保険、どちらに入るべき?

- 保険料を控除に活用して、賢く備える方法は?

フリーランスとして働くあなたにとって、病気やケガによる「働けない期間」は深刻な問題です。

会社員のような有給休暇や手厚い休業補償がないため、たった数週間の入院が、そのまま「収入ゼロ」の危機に直結するからです。

この記事では、フリーランスが検討すべき「就業不能保険」や「所得補償保険」について、その必要性から選び方、公的保障との違いまでを徹底解説します。

- フリーランスに就業不能保険・所得補償が必要な理由

- 就業不能保険と所得補償保険の違い

- 選ぶときのチェックポイント

- 平均補償額・免責期間の目安

- 加入時の注意点とおすすめの備え方

保険相談Times編集部

保険相談Times編集部働けなくなった時に備える保険に加入するかしないかの選択を自分でするのは難しいですよね。この記事では、読み終えたころには自信を持って判断できるようにフリーランスが検討すべき補償について丁寧に説明しています。

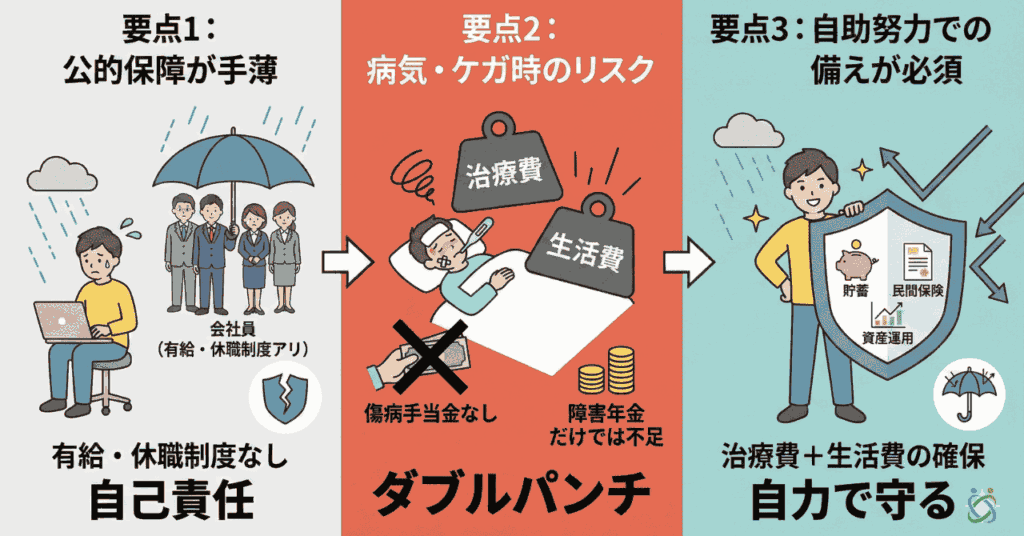

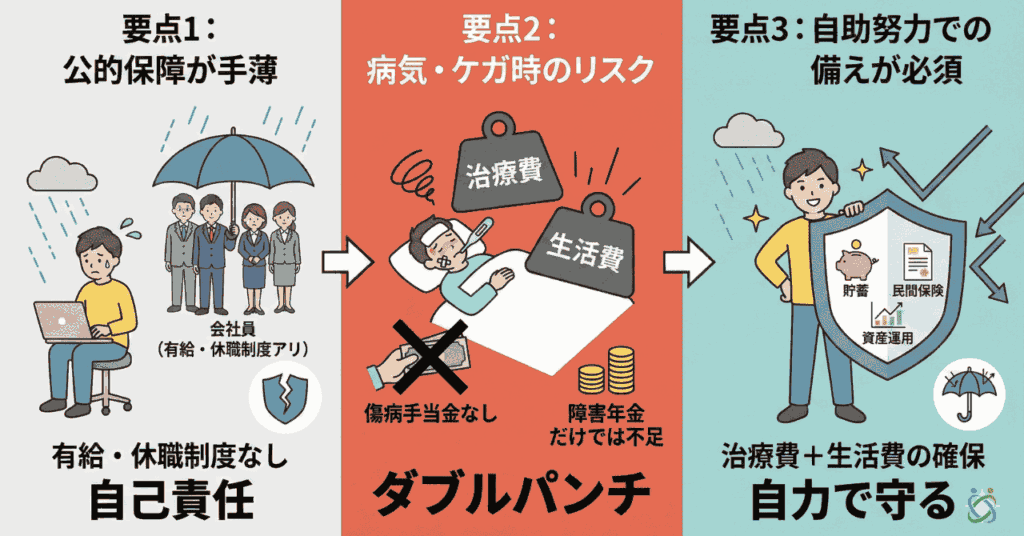

フリーランスに所得保障・就業不能保障が必要な理由

結論から言うと、フリーランスは公的保障が手薄なため、自助努力での備えが必須です。

会社員と異なり「有給休暇」も「休職制度」もありません。

その具体的なリスクの背景を解説します。

・国民健康保険には「傷病手当金」がない

・障害年金(公的保障)だけでは生活費が不足する

・治療費と生活費のダブルパンチに備える必要がある

理由1:国民健康保険には「傷病手当金1」がない

会社員が加入する健康保険(社会保険)には、病気やケガで休んだ際に給与の約3分の2が支給される「傷病手当金」という制度があります。

しかし、フリーランスが加入する「国民健康保険」には、原則として傷病手当金の制度がありません。

つまり、インフルエンザで1週間寝込んだだけでも、その期間の収入は完全にストップしてしまいます。

理由2:障害年金(公的保障)だけでは生活費が不足する

万が一、障害状態になってしまった場合、公的な「障害年金2」が支給されます。

しかし、会社員が「障害厚生年金」と「障害基礎年金」の2階建てであるのに対し、フリーランスは「障害基礎年金」のみです。

国民年金(障害基礎年金)の支給額だけでは、都心部で生活を維持しさらに治療費を払うのは極めて困難と言えるでしょう。

理由3:治療費と生活費のダブルパンチに備える必要がある

病気やケガで働けなくなったとき、フリーランスを最も苦しめるのが「収入はゼロになるのに、支出は増える」という現実です。

会社員であれば有給休暇や傷病手当金で収入がカバーされますが、フリーランスは休んだ瞬間から収入が途絶えます。

しかし、生きている限りお金は出ていきます。

- 増える支出:入院費、手術代、通院交通費、薬代など

- 減らない支出:家賃(住宅ローン)、光熱費、食費、通信費、税金・社会保険料

特に、住民税や国民健康保険料などの「公的な支払い」は、病気で寝込んでいても免除されず、請求が来ます。

貯金を切り崩しながら高額な治療費を払い、さらに生活費も賄わなければならない「経済的なダブルパンチ」に耐えられるだけの貯蓄がない場合、生活が破綻するリスクが非常に高くなります。

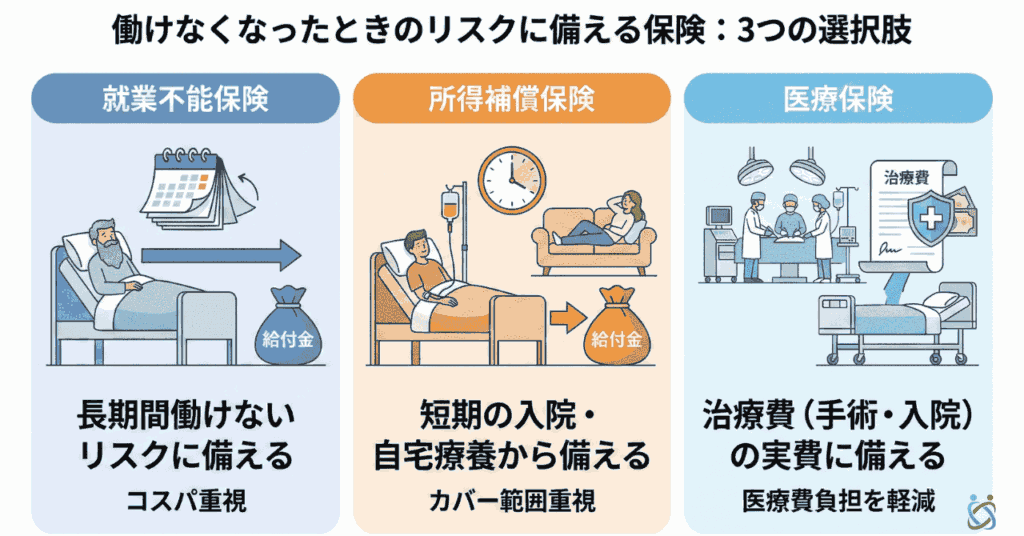

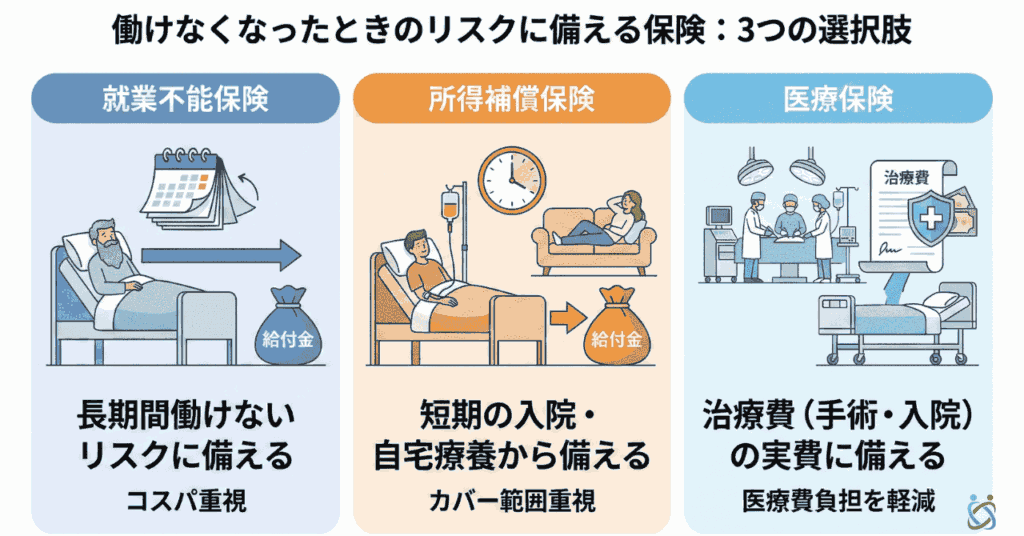

フリーランスが備えるべき3つの保険と違い

働けなくなったときのリスクに備える保険は、主に以下の3種類に分類されます。

それぞれの特徴を理解し、自分の働き方に合ったものを選びましょう。

就業不能保険:長期間働けないリスクに備える(コスパ重視)

所得補償保険:短期の入院や自宅療養から備える(カバー範囲重視)

医療保険:治療費(手術・入院)の実費に備える

就業不能保険

「回復まで長期間かかる病気」で働けなくなった状態をサポートする保険です。

一般的に「60日間」などの免責期間(支払われない期間)がある代わりに、保険料が割安に設定されています。

「うつ病」などの精神疾患をカバーするかどうかは商品によって異なるため注意が必要です。

給付金の額や期間は保険会社によって異なるため、しっかりと比較検討しましょう。

就業不能保険の詳しい解説についてはこちら

就業不能保険とは?仕組み・必要性の判断基準と後悔しない選び方を徹底解説

所得補償保険

病気やケガで仕事ができなくなった場合、減少した収入(所得)の一部を補償する保険です。

就業不能保険よりも「免責期間が短い(7日など)」商品が多く、短期の入院や自宅療養でも給付を受けやすいのが特徴です。

ただし、保険料は就業不能保険よりやや高めになる傾向があります。

医療保険

入院や手術にかかった「医療費そのもの」をカバーする保険です。

重要ですが、医療保険はあくまで「治療費」への備えであり、「生活費(家賃や食費)」を補填するものではありません。

フリーランスの場合、医療保険だけでは生活が破綻するリスクがあるため、就業不能保険と併用することをおすすめします。

就業不能保険と所得補償保険の比較表

| 就業不能保険 | 所得補償保険 | |

|---|---|---|

| 対象 | 病気・ケガ | 病気・ケガ・精神疾患 |

| 販売元 | 生命保険会社 | 損害保険会社 |

| 給付形式 | 月額給付型 | 月額または一時金型 |

| 免責期間 | 長い(60日~180日) | 短い(7日~) |

| 給付期間 | 長期(60歳など満期まで) | 短期(1年~2年など) |

| 保険料目安 | 月額3,000円~6,000円 | 月額4,000円~8,000円 |

| 精神疾患 | 商品による(要確認) | 対象外が多い(特約が必要) |

| 向いている人 | 長期療養に備えたい人 | 幅広いリスクに備えたい人 |

フリーランス向け保険の選び方4つのポイント

多くの商品の中から、自分に最適な保険を選ぶためのチェックリストです。

・給付条件に「精神疾患」が含まれているか

・免責期間(待機期間)は貯金で耐えられる日数か

・給付金額は生活費の不足分を補えるか

精神疾患の保障有無

フリーランスはプレッシャーや労働環境から、メンタル不調に陥るリスクも少なくありません。

しかし、多くの所得補償保険では精神疾患が保障対象外となっています。

「うつ病」などで働けなくなった場合もカバーしたいなら、精神疾患対応を明記している就業不能保険を選ぶ必要があります。

免責期間と貯蓄のバランス

「免責期間60日」の場合、病気になってから約2ヶ月間は給付金が出ません。

貯蓄が十分にあり、短期の療養なら耐えられる人は免責期間が長い(=保険料が安い)プランがおすすめです。

逆に、「来月の家賃も不安」という方は、免責期間が短い所得補償保険を優先しましょう。

給付金額の設定(所得の50〜70%)

毎月の生活費(家賃、光熱費、食費など)から、障害基礎年金を引いた額を目安に設定します。

一般的には、平均月収の50%〜70%程度を目安にすることが多いです。

高額にしすぎると保険料が生活を圧迫するため、最低限の生活維持コストで計算しましょう。

税金の話:保険料は「経費」になる?控除になる?

ここを誤解している方が多いため、確定申告前に必ず確認してください。

・個人的に加入する保険は、原則「経費」にはならない

・「生命保険料控除」または「介護医療保険料控除」の対象になる

・一部の「事業費用保険」などは経費計上できる場合がある

原則:「生命保険料控除3」として処理

個人事業主が自分自身のために加入する就業不能保険や所得補償保険の保険料は、事業の経費(損害保険料)として計上することは原則できません。

その代わり、確定申告の際に「介護医療保険料控除」などの対象として、所得から控除することが可能です。

例外:経費にできるケース

フリーランス協会などが提供する「所得補償制度」や、事業活動の休止による損失を補填する「店舗休業保険」のような性質のものは、一部を経費計上できる可能性があります。

ただし、税務判断は個別の契約内容によるため、必ず税理士や税務署へ確認を行ってください。

所得補償保険の保険料を経費にする際の勘定科目と仕訳例

保険料を事業用の口座から引き落としている場合、その保険が「経費として認められるか」によって使用する勘定科目が異なります。

基本的には以下の2パターンに分かれます。

パターン1:経費として計上できる場合

事業活動の休止による店舗の家賃補償や、代替要員の確保費用を補償する保険など、「事業遂行上必要な経費」と認められる場合です。

この場合、勘定科目は「損害保険料」を使用します。

【仕訳例:保険料10,000円を事業用口座から支払った】

| 借方(左) | 金額 | 貸方(右) | 金額 | 摘要 |

|---|---|---|---|---|

| 損害保険料 | 10,000 | 普通預金 | 10,000 | ◯月分保険料 |

パターン2:経費にならず「控除」となる場合(一般的)

自身の生活費を補填するための一般的な所得補償保険や就業不能保険は、「個人的な支出」とみなされます。

事業用口座から支払った場合は、「事業主貸」という勘定科目で処理し、経費からは除外します。

この分は確定申告書Bの「生命保険料控除」または「介護医療保険料控除」の欄で申告します。

【仕訳例:保険料5,000円を事業用口座から支払った】

| 借方(左) | 金額 | 貸方(右) | 金額 | 摘要 |

|---|---|---|---|---|

| 事業主貸 | 5,000 | 普通預金 | 5,000 | ◯月分保険料(個人用) |

「事業主貸」で処理した金額は経費にはなりませんが、確定申告の「所得控除」の計算には使用します。

控除証明書は捨てずに保管しておきましょう。

フリーランスの所得保障に関するよくある質問(FAQ)

- フリーランス1年目で収入が不安定ですが加入できますか?

-

加入できます。ただし、所得補償保険の場合は「前年の所得」をベースに加入限度額が決まることが多いため、1年目の場合は最低限のプランになるか、定額タイプの就業不能保険を選ぶことになるのが一般的です。

- 副業のフリーランスでも加入すべきですか?

-

本業が会社員であれば、本業側で傷病手当金が出るため、優先度は低いです。ただし、副業収入が生活の柱になっている場合は、上乗せとして検討する価値があります。

- 加入するタイミングはいつが良いですか?

-

健康なうちがベストです。一度大きな病気をしたり、健康診断で指摘を受けたりすると、加入を断られたり、特定の部位が保障対象外(部位不担保)になったりするリスクがあります。

まとめ:備えがあれば、安心して挑戦できる

フリーランスにとって「体が資本」は単なる比喩ではなく、現実的な経済リスクです。

公的保障が薄い分、自分で自分を守る仕組みを作っておくことが、長くフリーランスを続けるための必須条件と言えます。

就業不能保険:長期療養リスクに強く、コスパが良い

所得補償保険:短期リスクにも対応可能だが、保険料はやや高め

税金処理:原則は「控除」扱いだが、内容により確認が必要

万が一のときに「入っておけばよかった」と後悔しないよう、健康な今のうちに比較・検討を始めましょう。

保険相談Timesでは、フリーランスに合わせた最適な備え方について、さらに詳細なアドバイスを提供しています。

ご自身の判断に確信を持ちたい方は、お気軽にご相談ください。

本コンテンツは情報の提供を目的としており、保険加入その他の行動を勧誘する目的で、作成したものではありません。保険商品のご検討にあたっては、「契約概要」「注意喚起情報」「ご契約のしおり」「約款」などを必ずご覧ください。

本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。